在2026年的開年,碳酸鋰期貨價(jià)格再度以持續(xù)上漲刷新熱度。1月9日,碳酸鋰主連以每噸143420元的價(jià)格收盤,較2025年6月5.99萬(wàn)元/噸的低點(diǎn)累計(jì)上漲120%以上,創(chuàng)下自2023年11月以來(lái)的新高。

而這一逼近15萬(wàn)元/噸關(guān)口的價(jià)格,也成為新能源產(chǎn)業(yè)鏈上最引人注目的"價(jià)格錨",對(duì)行業(yè)上下游正在產(chǎn)生直接影響。

{jz:field.toptypename/}

供給短期不足需求火力全開

鋰價(jià)駛?cè)肷闲型ǖ?/p>

“2025年至現(xiàn)在的需求可謂是火力全開:新能源車銷量同比增長(zhǎng)超過(guò)30%,動(dòng)力電池裝車量漲幅超過(guò)40%,而儲(chǔ)能市場(chǎng)成了絕對(duì)的黑馬,國(guó)內(nèi)項(xiàng)目招標(biāo)量翻了一倍,海外訂單也同步暴漲,產(chǎn)量占比已經(jīng)要趕上動(dòng)力電池了,頭部企業(yè)的訂單早就排到了2026年。”一位資本市場(chǎng)分析師這樣評(píng)價(jià)此輪碳酸鋰漲價(jià)背后的推動(dòng)因素。

在某業(yè)內(nèi)人士看來(lái),供需端口的錯(cuò)配進(jìn)一步加劇了短期供給的緊張。“今年1月4日國(guó)務(wù)院印發(fā)文件,提出原則上不再批準(zhǔn)建設(shè)無(wú)自建礦山、無(wú)配套尾礦利用處置設(shè)施的選礦項(xiàng)目。贛鋒鋰業(yè)阿根廷Cauchari-Olaroz鹽湖提鋰項(xiàng)目、天齊鋰業(yè)四川遂寧二期等關(guān)鍵擴(kuò)產(chǎn)項(xiàng)目均處于爬坡階段,短期難以形成有效供給。年前鐵鋰企業(yè)集中檢修也導(dǎo)致減產(chǎn)。”

此外,國(guó)務(wù)院2025年12月27日發(fā)布的《固體廢物綜合治理行動(dòng)計(jì)劃》也讓行業(yè)成本壓力再添了一層政策維度的約束,短期內(nèi)或進(jìn)一步推高企業(yè)運(yùn)營(yíng)成本。今年1月7日,工信部等四部委聯(lián)合召開座談會(huì)整治鋰電池行業(yè)非理性競(jìng)爭(zhēng),明確嚴(yán)控重復(fù)建設(shè)、遏制低價(jià)傾銷,這一政策導(dǎo)向也改變了市場(chǎng)對(duì)行業(yè)產(chǎn)能過(guò)剩的預(yù)期,進(jìn)一步助推鋰價(jià)上漲。

原材料價(jià)格攀升

頭部電池企業(yè)簽長(zhǎng)期協(xié)議鎖定成本

面對(duì)原材料價(jià)格攀升,電池企業(yè)紛紛采取應(yīng)對(duì)措施。部分龍頭企業(yè)已宣布調(diào)價(jià),蘇州德加能源科技有限公司近日便宣布,其電池系列產(chǎn)品售價(jià)上調(diào)15%。

更為重要的是,一場(chǎng)以“長(zhǎng)期協(xié)議”為核心的供應(yīng)鏈重構(gòu)正在展開,電池產(chǎn)業(yè)鏈的分化態(tài)勢(shì)愈發(fā)明顯。頭部企業(yè)正憑借規(guī)模優(yōu)勢(shì)與產(chǎn)業(yè)鏈掌控力,通過(guò)簽訂帶聯(lián)動(dòng)條款的長(zhǎng)協(xié)訂單鎖定成本,構(gòu)建競(jìng)爭(zhēng)護(hù)城河。

行業(yè)當(dāng)前的長(zhǎng)協(xié)合同普遍放棄剛性鎖價(jià)模式,采用"掛鉤SMM指數(shù)+成本區(qū)間"的動(dòng)態(tài)定價(jià)機(jī)制,允許價(jià)格上下浮動(dòng)10%~15%,并設(shè)置柔性調(diào)量條款以應(yīng)對(duì)市場(chǎng)波動(dòng)。

有業(yè)內(nèi)人士舉例,龍?bào)纯萍寂c楚能新能源簽署的補(bǔ)充協(xié)議約定2025至2030年總銷售金額超450億元,天賜材料則承諾2026-2028年向中創(chuàng)新航供應(yīng)72.5萬(wàn)噸電解液,此類大額長(zhǎng)協(xié)均附帶技術(shù)綁定與價(jià)格聯(lián)動(dòng)條款。

難進(jìn)入核心供應(yīng)鏈

中小電池企業(yè)加速出清

有產(chǎn)業(yè)分析師指出,這種深度綁定模式一方面保障了頭部電池企業(yè)的資源供應(yīng),另一方面則將二三線電池企業(yè)排除在核心供應(yīng)鏈之外,這預(yù)示著行業(yè)正走向新一輪洗牌。

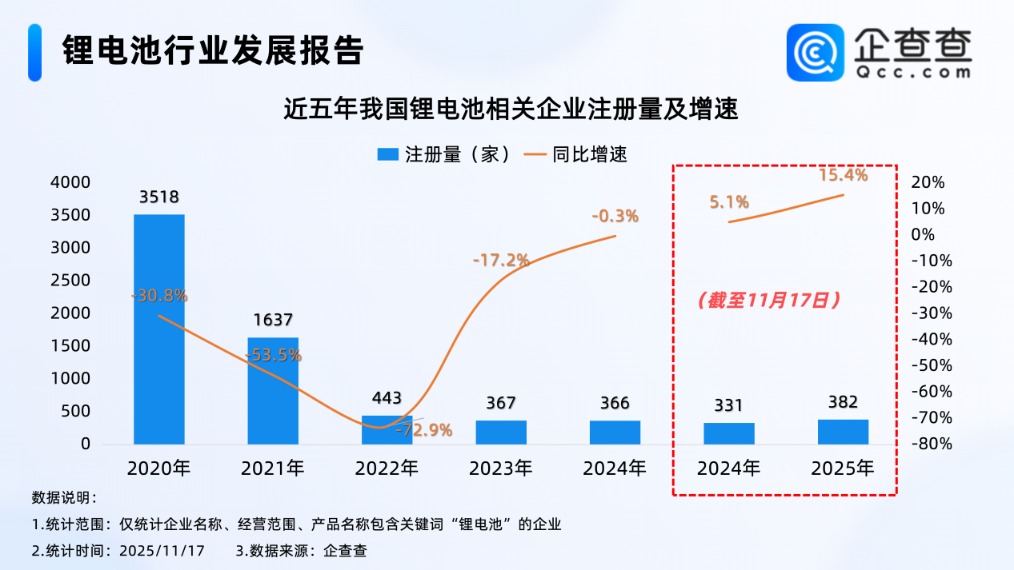

企查查數(shù)據(jù)顯示,2020年開始,我國(guó)鋰電池領(lǐng)域進(jìn)入調(diào)整期

“中長(zhǎng)期看,全球新能源汽車與儲(chǔ)能的巨大需求將加速低質(zhì)產(chǎn)能出清,推動(dòng)資源與訂單向頭部及一體化企業(yè)集中。”該分析師提到,“磷酸鐵鋰行業(yè)盈利企業(yè)占比僅16.7%,遠(yuǎn)低于三元正極、負(fù)極等其他鋰電核心材料。2023年至2025年第三季度,五家頭部磷酸鐵鋰上市公司累計(jì)虧損已超過(guò)109億元。”

2025年,國(guó)內(nèi)電池行業(yè)CR10(排名前十企業(yè)所占市場(chǎng)總和)從65%提升至75%,頭部企業(yè)通過(guò)并購(gòu)擴(kuò)大市場(chǎng)份額。年產(chǎn)能低于5GWh的中小廠商加速出清,頭部企業(yè)CR5突破50%。

近日,鹽湖股份披露資產(chǎn)收購(gòu)計(jì)劃,擬以46.05億元現(xiàn)金收購(gòu)控股股東中國(guó)鹽湖持有的五礦鹽湖51%股權(quán);盛新鋰能也在一周前宣布,莊閑和擬通過(guò)全資子公司以現(xiàn)金20.8億元收購(gòu)啟成礦業(yè)30%股權(quán)。這些并購(gòu)動(dòng)作,顯示出鋰礦資源再度變得搶手。

"這不是一場(chǎng)由投機(jī)驅(qū)動(dòng)的短期行情,而是一次基于真實(shí)供需、成本結(jié)構(gòu)與產(chǎn)業(yè)話語(yǔ)權(quán)的系統(tǒng)性價(jià)值重估。"有業(yè)內(nèi)人士指出,"那些擁有資源壁壘、技術(shù)沉淀、產(chǎn)能紀(jì)律和客戶黏性的企業(yè),正在從'價(jià)格接受者'轉(zhuǎn)變?yōu)?規(guī)則共建者'。"

中低端儲(chǔ)能與輕型動(dòng)力領(lǐng)域

鈉電池替代升溫

鋰價(jià)高企也成為技術(shù)路線迭代的"催化劑",推動(dòng)電池行業(yè)向多元化方向發(fā)展。在中低端儲(chǔ)能與輕型動(dòng)力領(lǐng)域,鈉電池憑借"去鋰化"優(yōu)勢(shì)實(shí)現(xiàn)規(guī)模化量產(chǎn),成為替代磷酸鐵鋰電池的重要選擇。

相較于鋰電池,鈉電池材料成本穩(wěn)定,儲(chǔ)量占全球23%,且提取成本僅為鋰的1/20。鈉電池正極材料(銅鐵錳氧化物)成本較磷酸鐵鋰降低35%,負(fù)極材料(硬碳)成本下降40%,且低溫性能優(yōu)異,-20℃容量保持率超90%,精準(zhǔn)契合高寒地區(qū)儲(chǔ)能等場(chǎng)景需求。

回顧2025年,鈉電池領(lǐng)域的投資熱度已經(jīng)超過(guò)了固態(tài)電池。據(jù)行業(yè)不完全統(tǒng)計(jì),已公布投資金額的28個(gè)項(xiàng)目中,投資總額約615億元。其中,投資超50億元的項(xiàng)目有3個(gè),投資超10億元的項(xiàng)目有18個(gè),西南和華東地區(qū)成為主戰(zhàn)場(chǎng),分別規(guī)劃了81GWh和78GWh的產(chǎn)能。

進(jìn)入2026年,鈉電池迎來(lái)"產(chǎn)能爬坡、市場(chǎng)驗(yàn)證"的關(guān)鍵階段,寧德時(shí)代鈉電池已在奇瑞、江淮等車型批量裝車,并向戶用儲(chǔ)能領(lǐng)域滲透;鵬輝能源鈉電池在戶用儲(chǔ)能、便攜電源市場(chǎng)出貨量穩(wěn)步提升;中科海鈉依托GWh級(jí)產(chǎn)能,在區(qū)域儲(chǔ)能項(xiàng)目中鞏固技術(shù)優(yōu)勢(shì)。

固態(tài)電池研發(fā)加速

業(yè)內(nèi):大規(guī)模量產(chǎn)預(yù)計(jì)在2030年前后

值得關(guān)注的是,一度被寄予"去鋰化"厚望的固態(tài)電池,實(shí)際卻呈現(xiàn)鋰依賴加劇的特征。行業(yè)數(shù)據(jù)顯示,不同技術(shù)路線的固態(tài)電池鋰用量均顯著高于磷酸鐵鋰電池:硫化物/氧化物固態(tài)電池單GWh鋰鹽耗量約850噸碳酸鋰當(dāng)量(LCE),是磷酸鐵鋰電池(567噸/GWh)的1.5倍;半固態(tài)鋰金屬電池鋰用量達(dá)1088噸/GWh,為磷酸鐵鋰電池的1.8倍;全固態(tài)鋰金屬電池更是高達(dá)1906噸/GWh,是磷酸鐵鋰電池的3.4倍。

在商業(yè)化進(jìn)程方面,清陶能源2025年7月已實(shí)現(xiàn)固態(tài)電池專用材料項(xiàng)目試生產(chǎn),總規(guī)劃產(chǎn)能65GWh,與上汽、廣汽等車企深度綁定;衛(wèi)藍(lán)新能源第二代半固態(tài)電池2025年已實(shí)現(xiàn)量產(chǎn),全固態(tài)電池計(jì)劃2027年小批量裝車。

與此形成對(duì)比,處于早期研發(fā)階段的電池企業(yè)融資難度加大,資本更傾向于選擇技術(shù)成熟、具備產(chǎn)能落地能力的項(xiàng)目進(jìn)行投資,行業(yè)"馬太效應(yīng)"愈發(fā)顯著。

在行業(yè)專家看來(lái),固態(tài)電池技術(shù)的大規(guī)模量產(chǎn)預(yù)計(jì)在2030年前后。盡管其發(fā)展將進(jìn)一步推高鋰資源需求,但鋰價(jià)高企也為產(chǎn)業(yè)界研發(fā)和推廣對(duì)鋰依賴程度相對(duì)較低的技術(shù)路線提供了動(dòng)力。

在碳酸鋰價(jià)格逼近15萬(wàn)元/噸的背景下,新能源產(chǎn)業(yè)鏈正經(jīng)歷前所未有的重構(gòu)。"當(dāng)碳酸鋰的價(jià)格曲線向上拐頭,真正值得關(guān)注的,不是漲幅本身,而是誰(shuí)能在新一輪周期中,把漲價(jià)轉(zhuǎn)化為可持續(xù)的利潤(rùn)與競(jìng)爭(zhēng)力。"某資本投資分析師這樣解讀。碳酸鋰價(jià)格的波動(dòng),不僅是一場(chǎng)產(chǎn)業(yè)鏈的"價(jià)格戰(zhàn)",更是行業(yè)從"資源驅(qū)動(dòng)"向"技術(shù)驅(qū)動(dòng)"轉(zhuǎn)型的加速器。在這個(gè)過(guò)程中,只有那些真正具備技術(shù)實(shí)力、資源掌控力和成本優(yōu)勢(shì)的企業(yè),才能在新一輪周期中贏得先機(jī)。